Przekaż 1,5%

Pomóż Pacjentom chorym na nowotwory krwi wrócić do normalności. Przekaż 1,5% podatku.

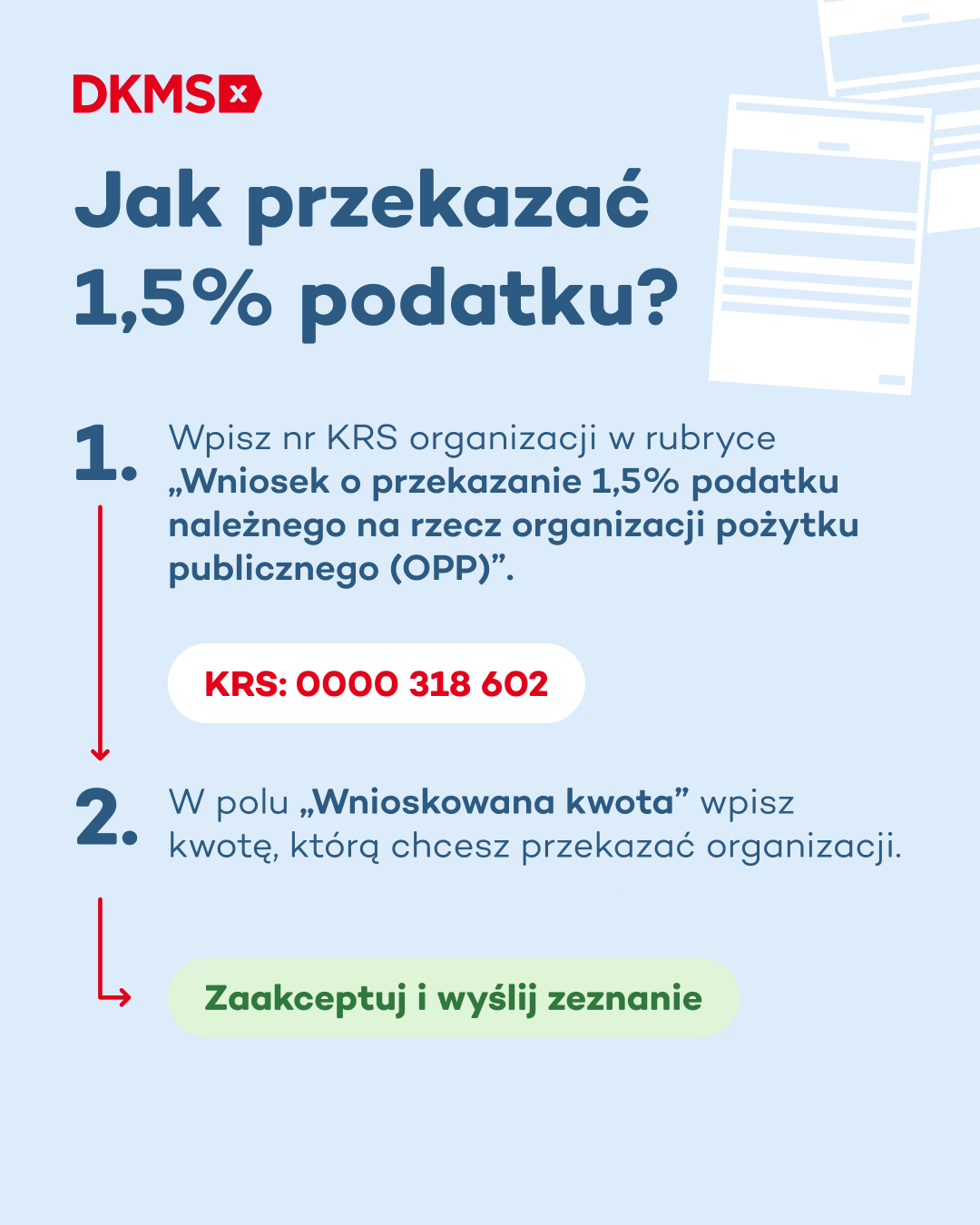

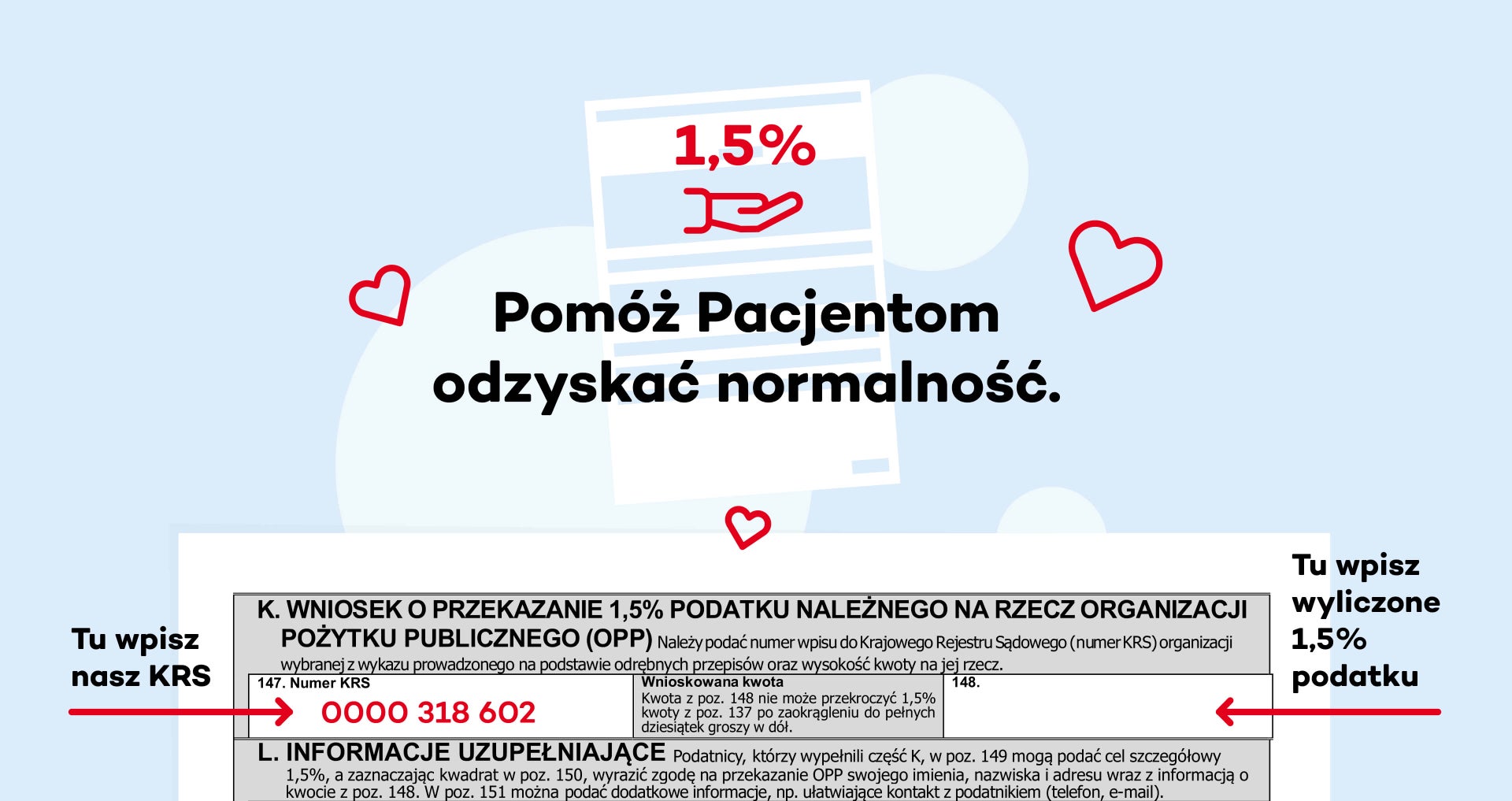

Twoje 1,5% podatku może realnie pomóc! Wpisz w odpowiednie pole PIT numer KRS 0000 318 602 lub skorzystaj z naszego programu e‑pity.

Dlaczego prosimy o pomoc?

Co 40 minut ktoś w Polsce otrzymuje diagnozę nowotworu krwi. Dla Pacjentów to początek trudnej drogi - długotrwałego leczenia, chemioterapii i pobytów w szpitalu. Fundacja DKMS od ponad 15 lat wspiera Pacjentów w powrocie do zdrowia. Wyposażamy szpitale, pomagamy Pacjentom znaleźć Dawców szpiku, zapewniamy pomoc psychoonkologiczną.

Dołącz do nas! Przekaż 1,5% podatku Fundacji DKMS i pomóż Pacjentom odzyskać zdrowie i życie, które kochają. Dołącz do nas! Przekaż 1,5% podatku Fundacji DKMS i pomóż Pacjentom wrócić do normalności i życia, które kochają.

Na co przeznaczymy Twój 1,5% z e-pit?

Wsparcie szpitali hematologicznych

W 2025 roku planujemy wsparcie nawet 10 szpitali. Zmodernizujemy oddziały i wyposażymy je w nowoczesny sprzęt medyczny i diagnostyczny. Wszystko, by poprawiać warunki leczenia dla małych i dorosłych Pacjentów

Rejestracja Dawców szpiku

Celem Fundacji DKMS na 2025 rok jest rejestracja nawet 100 000 nowych potencjalnych Dawców, którzy mogą stać się dla kogoś szansą na życie. Twój 1,5% podatku pozwala sfinansować proces rejestracji.

Wsparcie psychoonkologiczne

Zapewniamy opiekę psychoonkologa nie tylko Pacjentom, ale także ich rodzinom. Wszystko, by dodać im siły na trudnej drodze powrotu do zdrowia.

Fundacja DKMS od 15 lat pomaga Pacjentom odzyskać normalność

Poprawiamy komfort leczenia

W ostatnich 5 latach wsparliśmy ponad 45 szpitali, w tym 16 dziecięcych, przekazując na ten cel ponad 21,5 mln zł. Dzięki środkom z 1,5% sfinansowaliśmy m.in. modernizację Oddziału Transplantacyjnego Uniwersyteckiego Szpitala Dziecięcego w Krakowie, wyposażając go w nowoczesny sprzęt i zapewniając lepsze warunki leczenia dla dzieci i ich rodzin.

Przywracamy szansę na życie

Naszą misją jest niesienie pomocy pacjentom, którzy potrzebują przeszczepienia szpiku . Tylko 25% Pacjentów znajduje Dawcę szpiku wśród rodziny. Dlatego tak ważne jest, by rejestrować kolejnych Dawców. Przez 15 lat działalności Fundacji DKMS udało się zarejestrować ponad 2 miliony potencjalnych Dawców szpiku, a ponad 14 000 osób podarowało już komuś drugą szansę na życie.

Wsparcie psychologiczne dla Pacjentów i ich rodzin

Od 2 lat prowadzimy Projekt Wsparcia Psychologicznego Pacjentów i Ich Bliskich, zapewniając bezpłatne konsultacje psychoonkologiczne zarówno w trakcie leczenia, jak i po wyjściu ze szpitala. Do tej pory pomogliśmy ponad 60 osobom.

Rozlicz PIT online, przekaż 1,5% podatku i pomóż zmieniać życie Pacjentów!

JAK ROZLICZYĆ PIT W 2025 ROKU - NAJWAŻNIEJSZE INFORMACJE

JAKI JEST TERMIN SKŁADANIA PIT-u W 2025 ROKU?

W roku 2025 najpopularniejsze deklaracje (PIT-36, PIT-36L, PIT-37, PIT-38, PIT-39) muszą zostać złożone do 30 kwietnia 2025 r.

Deklarację PIT-28 również należy dostarczyć najpóźniej 30 kwietnia 2025 r.

Jeżeli podatnik rozlicza PIT-28, podatek wynikający z tej deklaracji należy uregulować do 30 kwietnia 2025 r. Nic nie stoi na przeszkodzie, by złożyć deklarację np. w lutym, a zapłatę odłożyć na koniec kwietnia.

Przy okazji wypełniania zeznania warto pamiętać, że istnieje możliwość przekazania 1,5% podatku na rzecz organizacji pożytku publicznego. Wsparciem dla osób zmagających się z nowotworami krwi zajmuje się między innymi Fundacja DKMS. Szczegóły, w jaki sposób przekazać 1,5% znajdują się tutaj.

JAKI PIT ROZLICZAĆ - NOWE ZASADY

PIT-37

Deklarację PIT-37 składają w głównej mierze osoby zatrudnione na podstawie umowy o pracę, zlecenia, dzieła, emeryci, renciści – w sytuacjach, gdy zarabiają zgodnie ze skalą podatkową (12% i ewentualnie 32%). Jeśli roczny przychód wynosił 0, nie trzeba składać tzw. PIT-u zerowego, z pewnymi wyjątkami (np. w sytuacjach, gdzie prawo do ulgi wymaga złożenia deklaracji mimo zwolnionego przychodu, np. ulga dla osób do 26. roku życia).

Natomiast gdy podatnik posiada dodatkowe dochody opodatkowane według innych zasad (np. liniowo, ryczałtem), wówczas składa równolegle właściwy PIT dla tych dochodów – PIT-37 obejmuje jedynie dochody rozliczane skalą 12/32%.

W deklaracji PIT-37 istnieje także możliwość przekazania 1,5% podatku na wybraną organizację pożytku publicznego, na przykład Fundację DKMS (KRS 0000 318 602). Więcej informacji tutaj.

PIT-36

Formularz PIT-36 przeznaczony jest głównie dla przedsiębiorców rozliczających się według skali podatkowej (12%, a po przekroczeniu progu 120 tys. zł – 32%), jak również dla sytuacji, w których łączy się umowy cywilnoprawne z działalnością gospodarczą opodatkowaną w ten sam sposób. Obejmuje też dochody z działalności nierejestrowanej czy zbycia przedmiotów/nieruchomości (jeżeli taka sprzedaż podlega opodatkowaniu). Podatnicy, którzy uzyskali przychody z zagranicy bez udziału polskich płatników, także korzystają z PIT-36.

Od 2024 (w rozliczeniu za 2024 składanym w 2025) nie ma możliwości rozliczania najmu na zasadach ogólnych. Najem należy wykazać w PIT-28 (ryczałt).

W przypadku, gdy podatnik osiąga przychód opodatkowany skalą zarówno z działalności gospodarczej, jak i z etatu, zlecenia czy emerytury, może łączyć te dochody w PIT-36. Jednocześnie, w tej deklaracji można przekazać 1,5% podatku – wystarczy wskazać numer KRS Fundacji DKMS (0000 318 602). Szczegółowe instrukcje znajdziesz na tej stronie.

PIT-36L

Deklaracja PIT-36L dotyczy dochodów z działalności gospodarczej opodatkowanej liniowo (19%). Skala podatkowa 12/32% nie ma w tym przypadku zastosowania. Podatek liniowy polega na stałej stawce 19% od całości dochodów niezależnie od wysokości zarobku.

PIT-28

Druk PIT-28 jest przeznaczony dla osób rozliczających się w formie ryczałtu od przychodów ewidencjonowanych – m.in. przedsiębiorców, wspólników spółek cywilnych/jawnych oraz osób wynajmujących (dzierżawiących) nieruchomości.

PIT-38

PIT-38 służy podatnikom, którzy rozliczają przychody z akcji, udziałów i innych papierów wartościowych.

PIT-39

Formularz PIT-39 dotyczy dochodów ze sprzedaży nieruchomości i praw majątkowych.

PIT-38 i PIT-39 nie służą do rozliczania innych przychodów, a wyłącznie do tych specjalnych sytuacji.

Jednocześnie, tak jak przy PIT-36 czy PIT-37, możliwe jest wskazanie w PIT-36L, PIT-28, PIT-38 czy PIT-39, komu podatnik chce przekazać 1,5% podatku. Osoby pragnące wesprzeć leczenie i wsparcie chorych na białaczkę mogą wybrać Fundację DKMS. Więcej szczegółów na tej stronie.

PROSTA INSTRUKCJA - JAK ROZLICZYĆ SWÓJ PIT?

1. Wybór Organizacji Pożytku Publicznego

Każdy podatnik samodzielnie decyduje, komu przekazać 1,5% podatku. Fundacja DKMS pomaga osobom z nowotworami krwi, co można wziąć pod uwagę przy wyborze.

2. Wypełnienie zeznania rocznego

Wystarczy uzupełnić odpowiednią część w PIT (PIT-36, PIT-37, PIT-28, PIT-36L, PIT-38, PIT-39), wpisując numer KRS i kwotę 1,5% (zaokrągloną do pełnych dziesiątek groszy w dół). Można to zrobić ręcznie w formularzu albo poprzez program do rozliczeń, np. dostępny na stronie Fundacji DKMS.

3. Rubryka „Cel szczegółowy”

Można zamieścić dodatkowe informacje (np. wskazać konkretną osobę), które w ocenie podatnika mogą mieć wpływ na rozdysponowanie przekazanego wsparcia.

4. Wyrażenie zgody na udostępnienie danych

Dzięki temu OPP otrzyma imię, nazwisko i adres podatnika, co umożliwi jej podziękowanie za przekazanie 1,5%.

5. Przekazanie pieniędzy przez Urząd Skarbowy

Urząd skarbowy przekazuje środki na konto wybranej OPP w okresie od lipca do sierpnia w danym roku podatkowym. Podatnik nie ma możliwości rozdzielenia 1,5% pomiędzy różne organizacje.

JAK MOŻESZ ZŁOŻYĆ FORMULARZ PIT?

1. Przez Internet

- e-PIT (usługa Twój e-PIT)

- komercyjne programy do rozliczeń online

2. Osobiście

- w okienku podawczym właściwego urzędu skarbowego

3. Korespondencyjnie

- za pośrednictwem Poczty Polskiej lub polskiego urzędu konsularnego

Bez względu na sposób przekazania deklaracji, warto pamiętać o możliwości wspierania Fundacji DKMS przez 1,5%. Więcej informacji na tej stronie.

Złożenie deklaracji online często przyspiesza zwrot podatku. Dzięki usłudze Twój e-PIT nie trzeba ręcznie uzupełniać danych z PIT-11. Urząd jednak nie ma informacji o potencjalnych ulgach, dlatego podatnik musi je dodać samodzielnie. W Twój e-PIT można też wybrać organizację, której przekazuje się 1,5%.

ZMIANY W ROZLICZANIU PIT W 2025 ROKU - CO SIĘ ZMIENIŁO?

NAJWAŻNIEJSZE KWESTIE W ROZLICZANIU PIT W 2025 (ZA 2024)

1. Utrzymanie stawki 12% dla dochodów nieprzekraczających 120 000 zł w skali podatkowej.

2. Kwota wolna 30 000 zł dla podatników rozliczających się na zasadach ogólnych.

3. Możliwość preferencyjnego rozliczenia samotnych rodziców – dwukrotna kwota wolna 60 000 zł.

4. Wspólne rozliczenie małżonków również w roku zawarcia małżeństwa (jeśli wspólność majątkowa trwa do końca roku).

5. Rozszerzenie ulgi rehabilitacyjnej – pieluchomajtki, wkłady, majtki chłonne do 2 280 zł.

6. Wyższe limity IKE i IKZE w 2024 r.

7. Większy limit dla ryczałtu – do 2 mln euro przychodu.

8. Zmiany w uldze na dzieci w przypadku rozwodu/separacji – przy braku porozumienia ulga dzielona po połowie.

Więcej szczegółów o przepisach i 1,5% na rzecz Fundacji DKMS znajdziesz tutaj.

WSPÓLNE ROZLICZENIE Z DZIECKIEM W 2025

Możliwość preferencyjnego rozliczania obejmuje nie tylko małżonków, lecz także osoby samotnie wychowujące dzieci. Od 2022 roku (rozliczenie za 2021) przywrócono rozwiązanie umożliwiające wspólne opodatkowanie rodzica i dziecka. W roku 2025, podczas składania PIT za 2024, samotny rodzic może skorzystać z takiej preferencji, jeśli spełnia ustawowe warunki:

1. Opieka nad dzieckiem małoletnim

Dziecko do 18. roku życia, niezależnie od dochodów. Jeżeli dziecko osiąga przychód, nie wyklucza to wspólnego rozliczenia, pod warunkiem że rodzic rzeczywiście samotnie je wychowuje.

- Jeżeli dziecko przed ukończeniem 18 lat zawrze związek małżeński, jest traktowane jako pełnoletnie, co wyłącza preferencję.

- Identyczna sytuacja dotyczy małoletnich dzieci rozwiedzionych lub w związkach małżeńskich.

2. Renta socjalna lub zasiłek pielęgnacyjny

Dziecko otrzymujące rentę socjalną czy zasiłek pielęgnacyjny nie wyklucza wspólnego rozliczenia, bez względu na wiek.

3. Dzieci do 25. roku życia uczące się lub studiujące

Jeżeli dziecko nie przekracza 25 lat i się uczy, można je uwzględnić przy wspólnym rozliczeniu, pod warunkiem że jego dochody z pracy opodatkowanej skalą bądź z kapitałów pieniężnych nie przekraczają w sumie 12-krotności renty socjalnej (obecnie 21 371,52 zł). Dochody z renty rodzinnej bądź zwolnione nie wyłączają preferencji.

4. Dochody zwolnione czy zryczałtowane

Dziecko może mieć przychody zwolnione (np. stypendia) czy opodatkowane ryczałtowo (np. dywidendy, odsetki z lokat), i nadal można zachować wspólne rozliczenie, o ile nie narusza to innych limitów i przepisów.

5. Opieka nie musi obejmować całego roku

Nawet kilkutygodniowy okres samotnego wychowywania dziecka w roku podatkowym może uprawniać do preferencyjnego rozliczenia.

6. Status rodzica/opiekuna

Samotne wychowywanie dotyczy osoby wolnej (panna/kawaler), wdowy/wdowca, rozwiedzionej/rozwiedzionego, w separacji albo takiej, której małżonek jest pozbawiony praw rodzicielskich lub odbywa karę pozbawienia wolności.

Efekt wspólnego rozliczenia z dzieckiem polega na obliczeniu podatku według zasad skali, po wcześniejszym zsumowaniu dochodów (rodzica i dziecka) i podzieleniu ich przez 2. Podwójna kwota wolna (30 tys. zł × 2 = 60 tys. zł) wpływa znacząco na korzyść podatkową.

W rozliczeniu za 2024 r. (składanym w 2025) rodzic może też wskazać, że 1,5% podatku trafi do Fundacji DKMS, aby wspierać Pacjentów chorych na białaczkę i inne nowotwory krwi. Szczegółowe wskazówki dostępne są tutaj.

ZMIANY W ULGACH PODATKOWYCH

ULGA DLA RODZIN WIELODZIETNYCH – ULGA 4 PLUS

Podatnicy wychowujący co najmniej czworo dzieci mają prawo do zwolnienia z podatku dochodowego przychodu do 85 528 zł w skali roku. Poniżej omówiono kluczowe aspekty tego przywileju:

1. Zwolnienie dla obojga rodziców/opiekunów

Każdy z rodziców lub opiekunów, którzy wychowują co najmniej czworo dzieci, może korzystać z ulgi niezależnie. Oznacza to, że w rodzinie małżeńskiej łączne zwolnienie może sięgać 2 × 85 528 zł. Ponadto każdemu rodzicowi bądź opiekunowi przysługuje kwota wolna od podatku w wysokości 30 000 zł.

2. Stała wysokość zwolnienia

Wysokość zwolnienia nie jest dzielona proporcjonalnie do okresu wychowywania czwartego dziecka w danym roku. Oznacza to, że wystarczy uzyskać status rodzica/opiekuna czwartego dziecka nawet pod koniec roku, aby w pełni skorzystać z limitu 85 528 zł wolnego od opodatkowania.

3. Rodzaje przychodów objętych ulgą

Ze zwolnienia można korzystać w odniesieniu do wynagrodzeń ze stosunku pracy, dochodów z umów zlecenia (o ile nie prowadzi się działalności gospodarczej), a także przychodów z pozarolniczej działalności gospodarczej rozliczanej skalą bądź liniowo. Nie dotyczy ono natomiast przychodów obłożonych zryczałtowanym podatkiem dochodowym, zwolnionych z opodatkowania bądź takich, od których zaniechano poboru.

4. Kryteria kwalifikowania się do ulgi

Prawo do ulgi przysługuje osobie, która w trakcie roku podatkowego faktycznie sprawuje władzę rodzicielską lub pełni funkcję opiekuna prawnego bądź rodziny zastępczej wobec co najmniej czworga dzieci. Dotyczy to zarówno dzieci niepełnoletnich, jak i pełnoletnich otrzymujących zasiłek pielęgnacyjny albo rentę socjalną, a także pełnoletnich studentów bądź uczniów do 25. roku życia, których dochody nie przekraczają określonego limitu.

5. Status dziecka

W rodzinie, gdzie są zarówno dzieci małoletnie, jak i pełnoletnie, status każdego dziecka rozpatruje się indywidualnie. Nawet jeśli dziecko spełniało przesłanki do ulgi tylko przez krótki okres w danym roku, rodzic zachowuje prawo do zwolnienia za cały rok podatkowy.

6. Warunek posiadania czterech dzieci

Nie jest konieczne, by przez cały rok w rodzinie było czworo dzieci. Przykładowo, jedno dziecko może osiągnąć pełnoletność i zakończyć naukę, a w końcowej części roku może urodzić się czwarte dziecko – w takiej sytuacji rodzic nadal może korzystać ze zwolnienia.

7. Wyjątek: dziecko w instytucji opiekuńczej

Zwolnienie nie przysługuje w odniesieniu do dziecka umieszczonego w danym roku podatkowym w instytucji zapewniającej całodobowe utrzymanie.

Zwolnienie to stanowi znaczące udogodnienie podatkowe dla rodzin wielodzietnych, pozwalając im na skorzystanie z wysokiego limitu przychodu wolnego od opodatkowania, a co za tym idzie – na konkretne oszczędności podatkowe.

Dowiedz się więcej o ulgach tutaj.

ULGA DLA SAMOTNYCH RODZICÓW

W rozliczeniach za rok 2025 (obejmujących dochody 2024) rodzic samotnie wychowujący może korzystać z odrębnej preferencji, jeżeli spełnia ustawowe kryteria statusu cywilnego i warunków wychowywania dziecka.

Więcej informacji o ulgach podatkowych w nadchodzącym rozliczeniu znajdziesz na tej stronie.

CO ODLICZYĆ OD PODATKU DOCHODOWEGO W 2025 ROKU?

PRZEGLĄD DOSTĘPNYCH ULG W POLSCE ZA ROK PODATKOWY 2024

1. Ulga podatkowa na robotyzację

- Możliwość odliczenia 150% wydatków przeznaczonych na roboty, maszyny i urządzenia peryferyjne.

- Dedykowana podatnikom z dochodami z pozarolniczej działalności gospodarczej.

- Wykazywana w formularzach: PIT-36L, PIT-36.

2. Ulga na zabytki (Pałacyk Plus)

- Odliczenie do 50% kosztów, przy czym maksymalnie 500 000 zł, na prace konserwatorskie w obiektach zabytkowych (po uzyskaniu stosownego zaświadczenia od konserwatora zabytków).

- Przysługuje właścicielom i współwłaścicielom nieruchomości zabytkowych, z zastrzeżeniem, że zabytki kupione po 1 stycznia 2023 nie kwalifikują do skorzystania z tej ulgi.

- Formularze: PIT-37, PIT-28, PIT-36, PIT-36L.

3. Ulga na marketing własnego produktu – ulga na ekspansję

- Możliwość odliczenia do 1 mln zł wydatków poniesionych na promocję produktów, np. w ramach udziału w targach branżowych.

- Formularze: PIT-36L, PIT-36.

4. Ulga na stworzenie nowego produktu – ulga produkcyjna

Odliczenie 30% kosztów produkcji próbnej i wprowadzenia do obrotu nowego produktu.

Formularze: PIT-36, PIT-36L.

5. Ulga sponsoringowa na sport, kulturę i szkolnictwo wyższe

- Odliczenie 50% kosztów uzyskania przychodów przeznaczonych na sponsoring w wymienionych obszarach.

- Formularze: PIT-36, PIT-36L, [PIT/O].

6. Ulga na inwestycję w spółkę alternatywną

- Odliczenie 50% poniesionych nakładów na nabycie udziałów, do kwoty 250 000 zł.

- Formularze: PIT-37, PIT-36, PIT-36L.

7. Ulga na terminal płatniczy

- Odliczenie wartości zakupu terminala płatniczego.

- Formularze: PIT-36, PIT-36L, PIT-28.

8. Ulga na związki zawodowe

- Prawo do odliczenia składek do kwoty 840 zł rocznie.

- Formularze: PIT-28, PIT-36, PIT-37, [PIT/O].

9. Ulga na termomodernizację

- Odliczenie do 53 000 zł, rozliczane maksymalnie w ciągu 6 lat.

- Przysługuje właścicielom i współwłaścicielom domów jednorodzinnych.

- Formularze: PIT-37, PIT-28, PIT-36, PIT-36L, [PIT/O].

10. Ulga na IKZE

- Odliczenie wpłat na IKZE w granicach limitu 9 388,80 zł dla osób fizycznych lub 14 083,20 zł dla przedsiębiorców.

- Formularze: PIT-28, PIT-36, PIT-36L, PIT-37, [PIT/O].

11. Ulga na B+R (Badania i Rozwój)

- Prawo do odliczenia 100–150% wydatków poniesionych na prace badawczo-rozwojowe.

- Formularze: PIT-36, PIT-36L, CIT-8.

12. Składki ZUS

- Odliczenie zapłaconych składek ZUS od dochodu lub przychodu.

- Formularze: PIT-28, PIT-36, PIT-36L, PIT-37.

13. Ulga na leki i sprzęt rehabilitacyjny

- Odliczenie wydatków przeznaczonych na leki i cele rehabilitacyjne.

- Formularze: PIT-28, PIT-36, PIT-37, [PIT/O].

14. Darowizny na cele kultu religijnego

- Odliczenie do 6% dochodu.

- Formularze: PIT-28, PIT-36, PIT-37, [PIT/O].

15. Darowizny na organizacje pożytku publicznego

- Możliwość odliczenia do 6% dochodu.

- Formularze: PIT-28, PIT-36, PIT-37, [PIT/O].

16. Ulga dla krwiodawców

- Odliczenie 130 zł za litr krwi bądź osocza, zgodnie z przyjętymi regulacjami.

- Formularze: PIT-28, PIT-36, PIT-37, [PIT/O].

17. Ulga na Internet

- Maksymalne odliczenie 760 zł rocznie, przysługujące wyłącznie przez dwa kolejne lata.

- Formularze: PIT-28, PIT-36, PIT-37, [PIT/O].

18. Odliczenie straty podatkowej

- Odliczenie do 5 mln zł rocznie, nie więcej niż 50% straty z lat ubiegłych.

- Formularze: PIT-28, PIT-36, PIT-36L, [PIT/O].

19. Ulga na złe długi

- Odliczenie wartości nieuregulowanych wierzytelności.

- Formularze: PIT, CIT, VAT.

20. Ulga prorodzinna

- Od 1 112,04 zł do 2 700,00 zł na dziecko, zależnie od liczby dzieci w rodzinie.

- Formularze: PIT-37, PIT-28, PIT-36, PIT-36L.

21. Ulga dla rodzin 4+

- Zwolnienie z podatku dochodowego do 85 528 zł rocznie.

- Formularze: PIT-37, PIT-28, PIT-36, PIT-36L.

22. Składki zdrowotne

- Odliczenie stosownej części zapłaconych składek, zależnie od wybranej formy opodatkowania.

- Formularze: PIT-36, PIT-36L, PIT-28, PIT-16A.

23. Ulga za pracę za granicą (abolicyjna)

- Maksymalna kwota odliczenia wynosi 1 360 zł.

- Formularze: PIT-28, PIT-36, PIT-36L, PIT-37, [PIT/O].

Ulgi możesz łatwo rozliczyć w programie PIT online na tej stronie.

JAK SPRAWDZIĆ, CZY URZĄD ROZLICZYŁ MÓJ PIT W 2025 ROKU?

Jeśli rozliczenie wynika jedynie z PIT-11 od pracodawcy, a sam podatnik nic nie złoży, po 30 kwietnia 2025 r. system może automatycznie wygenerować deklarację. Jednak dokonanie tego samodzielnie umożliwia:

- wybór OPP do 1,5%,

- weryfikację rozliczenia,

- skorzystanie z różnego rodzaju ulg,

- szybsze uzyskanie ewentualnego zwrotu.

Chcąc sprawdzić, czy urząd rozliczył PIT, można zalogować się do Twój e-PIT (danymi autoryzującymi lub profilem zaufanym) albo zapytać w urzędzie skarbowym.

PIT-37 i PIT-38 mogą być automatycznie zaakceptowane 30 kwietnia, o ile podatnik wcześniej ich nie złoży. PIT-28 i PIT-36 wymagają aktywnego rozliczenia.

Więcej informacji o rozliczeniach PIT znajdziesz tutaj.

KIEDY OTRZYMAM ZWROT PODATKU W 2025 ZA 2024 ROK?

- Deklaracje elektroniczne (15.02.2025 – 30.04.2025) – zwrot w ciągu 45 dni od dnia następnego po złożeniu.

- Deklaracje papierowe (15.02.2025 – 30.04.2025) – do 3 miesięcy od dnia następnego po złożeniu.

- Automatycznie sporządzony PIT (30.04.2025) – maksymalnie do 2 sierpnia 2025 r.

Osoby posiadające Kartę Dużej Rodziny mogą liczyć na zwrot w 30 dni od złożenia. Jeśli deklaracja wymaga korekty, termin liczy się od nowa. Rozliczając się w Twój e-PIT, niektórzy podatnicy otrzymują zwrot w 7 dni (jeżeli kwota nie przekracza 5 tys. zł).

W deklaracji można też przekazać 1,5% Fundacji DKMS. Więcej informacji tutaj.

NAJWAŻNIEJSZE PYTANIA DOTYCZĄCE 1,5% PODATKU W 2025 ROKU

ZMIANA PRZEKAZYWANEJ KWOTY Z 1% NA 1,5%

Od 2023 r. (rozliczenie za 2022) można przekazywać 1,5% podatku. Procedura dla podatnika nie uległa zmianie, poza wyższą kwotą wsparcia dla OPP. Wcześniej 1% trafiał do OPP, obecnie 1,5%, bez dodatkowego obciążenia dla podatnika.

To pomoc, która nic nie kosztuje! Dowiedz się więcej na tej stronie.

KTO MOŻE PRZEKAZAĆ 1,5% PODATKU?

Osoby fizyczne rozliczające się na PIT-37, PIT-28, PIT-36, PIT-36L, PIT-38, PIT-39, a także emeryci/renciści (PIT-40A / PIT-11A) poprzez formularz PIT-OP mogą wybrać OPP, której przekażą 1,5%.

Pamiętaj o Fundacji DKMS przy rozliczeniu PIT i pomóż Pacjentom z nowotworami krwi. Więcej informacji tutaj.

GDZIE WPISAĆ NR KRS?

- PIT-36: pozycje 472, 473

- PIT-36L: pozycje 163, 164

- PIT-37: pozycje 132, 133

- PIT-38: pozycje 62, 63

Wyrażenie zgody na przetwarzanie danych osobowych (imię, nazwisko, adres) jest dobrowolne, lecz pozwala organizacji wiedzieć, kto przekazał 1,5%. Numer KRS Fundacji DKMS to 0000 318 602. Więcej informacji znajdziesz na tej stronie.

CZY PRZEZ E-PIT MOGĘ PRZEKAZAĆ 1,5% PODATKU?

Tak. Podatnicy rozliczający PIT-28, PIT-36, PIT-37, PIT-38 przez e-PIT mogą wybrać (lub zmienić) organizację, której przekazują 1,5%. Wystarczy zalogować się do Twój e-PIT i wprowadzić numer KRS (np. Fundacja DKMS: 0000 318 602). Jeśli w poprzednim roku podatnik przeznaczył 1,5% innej organizacji, te dane mogą się pojawić automatycznie, ale można je edytować.

Można również skorzystać z programu do rozliczeń PIT online na tej stronie.

INFORMACJE TECHNICZNE O ROZLICZANIU PIT W 2025 ROKU

JAK PODPISAĆ ELEKTRONICZNIE DEKLARACJĘ PIT?

1. Podpis elektroniczny – płatny, zależy od dostawcy.

2. Profil zaufany (np. ePUAP) – używany w usłudze Twój e-PIT.

3. Dane autoryzujące – np. kwota przychodu z poprzedniego roku, dane osobowe.

Szczegółowe informacje znajdziesz tutaj.

DO KIEDY PRACODAWCA MUSI PRZEKAZAĆ PRACOWNIKOWI PIT ZA 2024 ROK?

- Do 31 stycznia 2025 – pracodawca przekazuje PIT-11 do urzędu skarbowego,

- Do 28 lutego 2025 – pracownik otrzymuje PIT-11 od pracodawcy.

Osoby do 26. r.ż. mogą korzystać z tzw. zerowego PIT, jeżeli ich przychód nie przekracza 85 528 zł. Jednocześnie takie osoby mogą wypełnić PIT, by przekazać 1,5% na OPP, np. Fundacji DKMS. Więcej informacji tutaj.

CZY MOŻNA ODLICZYĆ DAROWIZNĘ I PRZEKAZAĆ 1,5%?

Tak, to dwie niezależne metody wsparcia OPP (darowiznę odlicza się od dochodu, a 1,5% od podatku należnego).

Zachęcamy do wsparcia Fundacji DKMS w najbliższym rozliczeniu PIT! Więcej na tej stronie.

1,5% OD EMERYTA / RENCISTY

Emeryci i renciści zazwyczaj nie muszą składać pełnego zeznania, jeżeli otrzymują jedynie PIT-40A/PIT-11A z ZUS/KRUS. Jednak chcąc przekazać 1,5% wybranej organizacji, wystarczy złożyć PIT-OP, gdzie podaje się numer KRS OPP (np. Fundacja DKMS 0000 318 602). Można też złożyć deklarację (np. PIT-37, jeżeli występują dodatkowe dochody lub ulgi do odliczenia).

Więcej informacji na temat wsparcia Fundacji DKMS znajdziesz tutaj.

PRZYDATNE PORADY - JAK ROZLICZYĆ PIT W 2025 ROKU?

JAK SZYBKO OTRZYMAĆ ZWROT PODATKU, NAWET W 7 DNI?

- Rozliczenie elektroniczne (od 15 lutego do 30 kwietnia) gwarantuje termin 45 dni, natomiast papierowe to nawet 3 miesiące.

- Złożenie deklaracji tuż po otrzymaniu PIT-11 może przyspieszyć weryfikację przez urząd.

- Zwroty do 5 tys. zł mogą zostać zrealizowane w ciągu kilku dni (tzw. Auto Zwrot).

- Posiadanie Karty Dużej Rodziny – zwrot do 30 dni.

Kiedy otrzymam PIT-11?

Pracodawca ma na to czas do 28 lutego 2025 r., ale im wcześniej go wystawi, tym szybciej można się rozliczyć i odzyskać nadpłatę.

Dowiedz się więcej tutaj.

DEKLARACJE E-PIT – UŁATWIENIA DLA EMERYTÓW I RENCISTÓW

Każdy obywatel ma obowiązek rozliczyć się rocznie z podatku. Emeryci i renciści, którym świadczenia rozlicza ZUS (PIT-40A), nie muszą składać deklaracji, o ile nie posiadają innych przychodów i nie chcą uwzględniać np. ulg. Jednakże, gdy pragną odliczyć np. ulgi rehabilitacyjne, internetowe, lub przekazać 1,5% wybranej OPP, powinni złożyć stosowny PIT (np. PIT-37).

Jeżeli nie mają dodatkowych przychodów, a jedynie chcą wskazać organizację do 1,5%, mogą złożyć PIT-OP. Aby przekazać 1,5% należy wpisać KRS Fundacji DKMS: 0000 318 602

Więcej informacji znajdziesz tutaj.

DAWSTWO SZPIKU A ODLICZENIE OD PODATKU

CZY MOŻNA ODLICZYĆ DAWSTWO SZPIKU OD PODATKU?

Zgodnie z obecnie obowiązującymi przepisami, nie przewidziano możliwości zaliczenia kosztów lub wartości darowizny związanej z oddaniem szpiku bądź komórek macierzystych do odliczeń podatkowych.

Ulga podatkowa tego typu przysługuje wyłącznie honorowym dawcom krwi. Na mocy art. 26 ust. 1 pkt 9 lit. c) ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (Dz. U. z 2019 r. poz. 1387 ze zm.) wolno odliczyć kwoty darowizn na cele krwiodawstwa prowadzonego przez honorowych dawców krwi, zgodnie z przepisami ustawy z 22 sierpnia 1997 r. o publicznej służbie krwi (Dz. U. z 2019 r. poz. 1222). Odliczeniu podlega iloczyn kwoty rekompensaty ustalonej w aktach prawnych wydanych na podstawie art. 11 ust. 2 tej ustawy oraz ilości litrów oddanej krwi czy jej składników (takich jak krwinki czerwone, krwinki białe, płytki krwi, osocze bądź krioprecypitat).

Jeśli chodzi o procedury związane z pozyskiwaniem, gromadzeniem i przeszczepianiem komórek macierzystych lub szpiku, zastosowanie mają przepisy ustawy z 1 lipca 2005 r. o pobieraniu, przechowywaniu i przeszczepianiu komórek, tkanek i narządów (Dz. U. z 2019 r. poz. 1405). Jest to odrębny akt prawny w stosunku do ustawy o publicznej służbie krwi, dlatego oddanie szpiku czy komórek macierzystych nie figuruje w katalogu darowizn, które można odjąć od podatku.

Więcej o rozliczeniach można znaleźć na tej stronie Fundacji DKMS.

*źródło: https://www.gov.pl/web/finanse/1-procent-podatku-dla-opp

**źródło: raport KPMG “Roczne zeznania podatkowe Polaków PIT 2019”